آیا شرکت در مجمع عمومی کار درستی است؟

همیشه در بین سرمایه گذاران بورسی این سوال وجود دارد که آیا شرکت در مجمع عمومی کار درستی است یا خیر؟ . البته شرکت در مجامع بورسی به استراتژی سرمایه گذاری شما بستگی دارد. به عنوان مثال سرمایه گذارانی که به فکر خرید و فروش های کوتاه مدتی هستند عموما در مجامع شرکت نمی کنند اما سرمایه گذارانی که دیدگاه میان مدت و بلند مدت در سهم دارند یعنی کوتاه مدتی معامله نمی کنند در مجامع شرکت ها حضور پیدا کرده و سود نقدی دریافت میکنند. اما یک سری از عوامل که هر سرمایه گذاری باید آن را برای شرکت در مجامع مد نظر قرار دهد شامل موارد زیر می باشد.

۱- نسبت سود نقدی به سود هر سهم : به طور کلی هر چقدر نسبت سود نقدی تقسیمی در مجمع نسبت به سود ساخته شده آن سال بیشتر باشد ، سهم جذابیت بالایی را برای شرکت در مجمع عمومی ایجاد میکند. به عنوان مثال فرض کنید که سود ساخته شده هر سهم برای سال ۹۸ حدود ۱۲۰۰ تومان باشد و در مجمع تصمیم گرفته شود که بالای ۸۰ درصد از سود محقق شده را در مجمع بین سرمایه گذاران تقسیم کنند. این یعنی شرکت سود تقسیمی مناسبی را دارا می باشد.

۲- نسبت p/e پایین بعد از تقسیم سود نقدی: هر چقدر P/E سهم بعد از تقسیم سود در مجمع مناسب تر باشد می تواند گپ قیمت (فاصله ایجاد شده بین قیمت پایانی سهم در آخرین روز معاملاتی قبل از مجمع و قیمت روز بازگشایی) ایجاد شده ناشی از تقسیم سود را کمتر کند. به عنوان مثال فرض کنید سود تحلیلی سهام شرکت ۳۰۰ تومان و قیمت سهم نیز ۱۵۰۰ تومان است و سهم با P/E=5 در بازار معامله می شود.

از طرفی شرکت قرار است مجمع خود را در چند روز آینده برگزار کند و شما قرار است تصمیم بگیرید که آیا در مجمع سهامدار باشید یا سهام خود را قبل از مجمع بفروشید. با فرض تقسیم سود ۲۷۰ تومانی، قیمت تئوریک سهم بعد از برگزاری مجمع ۱۲۳۰ تومان می شود که با فرض همین سود تحلیلی برای سال آینده P/E = 4.1 می شود و میتوان گفت که انتظار رشد قیمت سهم بعد از مجمع تا P/E=5 در بازار در میان مدت وجود دارد.

۳– مدت زمان واریز سود بعد از مجمع : همانطور که پیشتر اشاره شد طبق قانون شرکت ها موظف هستند حداکثر تا ۸ ماه بعد از برگزاری مجمع سود نقدی را به سرمایه گذاران پرداخت کنند که هر چه مدت زمان ذکر شده کمتر باشد سهم جذابیت بالاتری برای شرکت در مجمع دارد. فرض کنید شما مالک ۱۰۰.۰۰۰ سهم از شرکتی هستید و با فرض تصویب سود ۳۷۰ تومانی در مجمع، شرکت باید ۳۷ میلیون سود به حساب شما واریز کند.

بنابراین تا زمانی که این سود به حساب شما واریز نشده است، این پول نزد شرکت بلوکه خواهد بود. بنابراین هر چقدر زمان واریز سود نقدی کمتر باشد سهم جذابیت بیشتری برای خرید دارد. برای بررسی این موضوع می توانید سابقه شرکت مورد نظر خود را در پرداخت سود نقدی ، در سامانه کدال مشاهده نمایید. معمولا شرکت ها روال سال های گذشته خود را چه در تخصیص سود نقدی و چه در مدت زمان پرداخت سود نقدی تکرار می کنند.

۴- از دیگر معیارهای خرید سهام شرکت ها قبل از مجمع شرایط کلی بازار سرمایه می باشد به گونه ای که اگر بازار در هنگام برگزاری مجامع صعودی باشد انتظار افزایش قیمت سهام شرکت ها را در هنگام بازگشایی نماد داریم ولی اگر وضعیت بازار نزولی و راکد باشد باید با توجه به نسبت سود نقدی به سود هر سهم و P/E سهم اقدام به تصمیم گیری در خصوص شرکت در مجامع کرد.

چه افرادی بیشتر تمایل به دریافت سود نقدی دارند؟

تمامی افراد به نگهداری سهم تا زمان برگزاری مجمع علاقهمند نیستند. افرادی که علاقه ندارند سرمایه خود را چند روز به دلیل بسته بودن نماد برای مجمع بلوکه ببینند، اغلب پیش از برگزاری مجمع و به قصد عدم شرکت در مجمع عمومی سهم خود را به فروش می رسانند. در ادامه دلایل خرید و فروش سهم قبل از برگزاری مجمع عادی سالیانه سهام را بررسی خواهیم کرد :

دلایل فروش سهم به قصد عدم شرکت در مجمع عمومی

- کم بودن تعداد سهام

- ترس از افت بیشتر قیمت پس از مجمع

- جلوگیری از بلوکه شدن چند روزه سرمایه شخص به علت شرکت در مجمع عمومی

- نبود انتظار مثبت نسبت به درصد سود تقسیمی با شرکت در مجمع عمومی

- تاخیر در پرداخت سود نقدی در سال های گذشته و ترس از تکرار آن

دلایل خرید سهم به قصد شرکت در مجمع عمومی

- سرمایه گذاران محافظه کار که به ریسک بالا تمایلی ندارند بسیار تمایل به شرکت در مجمع عمومی دارند.

- سرمایه گذاران مبتدی که اخیرا سرمایه گذاری را آغاز کرده اند و به دنبال تجربه شرکت در مجامع بورسی هستند.

- سرمایه گذارانی که به هر علتی به جریانی از وجوه نقد احتیاج دارند تا توسط آن هزینه های زندگی را پرداخت کنند تمایل بیشتری به شرکت در مجمع عمومی دارند.

- سرمایه گذارینی که پول های زیادی دارند اغلب بخش عمده ای از سهام خود را صرف خرید سهم های با سود نقدی بالا میکنند و هر سال با شرکت در مجمع عمومی شرکت سود نقدی خود را دریافت می کنند.

دلایل سرمایه گذاری بلند مدت روی شرکت های سودده

- سود نقدی سهام، بیانگر یک شرکت پایدار و استوار است

- شرکت هایی که سوددهی مناسبی دارند، اغلب پس از شرکت در مجمع عمومی ، سود نقدی خوبی هم بین سهامداران خود تقسیم می کنند. البته این را در نظر داشته باشید که این موضوع در صنایع مختلف متفاوت است. این امکان وجود دارد که یک شرکت در صنعت املاک و مستغلات به علت نیاز برای نقدینگی برای اجرای پروژه های آینده، نیاز به نقدینگی داشته باشد و با وجودیکه سود خوبی محقق کرده است، سود بسیار پایینی را بین سهامداران خود تقسیم نماید.

- شرکت هایی که سود نقدی محقق شده بالایی دارند، اغلب در مقایسه با دیگر شرکت ها در زمان افت بازار، قیمت سهام شان افت کمتری را تجربه خواهد کرد

- هر اندازه به زمان شرکت در مجمع عمومی عادی سالانه نزدیک تر باشد، ثبات قیمتی بیشتری در قیمت آنها قابل دیدن است.

- سود نقدی یک جریان ثابت و مداوم پول نقد را برای سرمایه گذار به دنبال دارد. از این پول می توان برای سرمایه گذاری بیشتر و در نتیجه کسب سود بیشتر بهره گرفت

سود نقدی دو شرکت چگونه باهم مقایسه می شود؟

سود نقدی که حاصل شرکت در مجمع عمومی می باشد برای یک شرکت فناوری و یک شرکت پتروشیمی هر دو به ازای هر سهم ۲۰۰ تومان است. قیمت سهام شرکت فناوری ۸۰۰ تومان و قیمت هر سهم شرکت پتروشیمی در بازار ۱۶۰۰ تومان است، حال با این وجود ایکه سود هر دو شرکت یکسان است، کدامیک از این شرکت ها به منظور سرمایه گذاری با هدف دریافت سود نقدی گزینه مناسب تری به حساب می آید؟

در اینگونه موارد باید به قیمت سهام توجه نمود. در حالت دوم شما با پرداخت ۱۶۰۰ تومان تنها ۲۰۰ تومان عایدی خواهید داشت درحالیکه اگر همین ۱۶۰۰ تومان را بدهید و ۲ سهم از شرکت فناوری را بخرید به ازای هر سهم ۲۰۰ تومان و در مجموع ۴۰۰ تومان عایدی خواهید داشت. پس زمانی که سود نقدی دو سهم متفاوت یکسان است، برای محاسبه درصد سود نقدی باید به قیمت سهم توجه داشت.

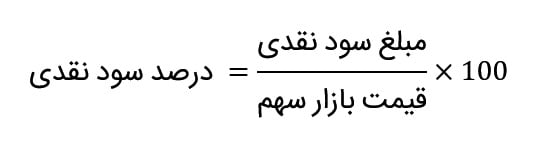

پس برای هر دو سهم از فرمول زیر درصد عایدی سود نقدی را محاسبه می کنیم و هرکدام که بزرگتر بود را برای رفتن به مجمع انتخاب میکنیم ( با فرض شرایط مساوی سایر مفروضات مثل مدت زمان پرداخت سود نقدی و ….):

مطابق با فرمول بالا برای شرکت فناور این درصد برابر با ۲۵ درصد و برای شرکت پتروشیمی برابر با ۱۲.۵ درصد خواهد بود پس هر شرکتی که درصد سود نقدی بالاتری داشته باشد از دید علاقه مندا به سود نقدی، سرمایه گذاری بهتری به حساب می آید.

2 دیدگاه

به گفتگوی ما بپیوندید و دیدگاه خود را با ما در میان بگذارید.

خدارو شکر بالاخره یه سایتی در این مورد هم راهنمایی کرد. عالی بود خدا خیرتون بده

ممنونیم برای اظهار محبتتون.