سهام خزانه چیست و چه کاربردی دارد؟

سهام خزانه (Reacquired Stock) عبارت است از سهام عادی یا ممتاز یك شركت سهامی كه توسط همان شركت مجددا خریداری گردیده است . به عبارت دیگر شركت سهام صادر شده خود را مجددا در بورس خریداری می نماید و بد نیست بدانید كه طبق ماده ۱۹۸ قانون تجارت خرید سهام شركت توسط همان شركت ممنوع بوده است و علت آن هم این بوده است كه شركت و مدیریت آن همواره از اطلاعات داخلی آگاه است و ممكن است به واسطه این مزیت سهام خود را زمانیكه در حداقل قیمت خود می باشد بخرد و همان را در اوج قیمت آن بفروشد و موجب ضرر و زیان فروشنده و خریدار گردد.

این مقاله در تاریخ ۱۳۹۹/۰۶/۲۴ به روز رسانی شده است.

نمایندگان مجلس شورای اسلامی در لایحه رفع موانع تولید، خرید و نگهداری سهام خزانه که ناشران سهام آن را پذیرفته اند در داخل بازار بورس و بازارهای خارج از بورس را تصویب کرده اند . تصویب خرید سهام خزانه که در کل دنیا مرسوم هست یک اتفاق مثبت برای بازار سرمایه محسوب می شود. شرکت های پذیرفته شده در بورس و بازارهای خارج از بورس براساس میزان سهام شناور خود در هر یک از بازارها و براساس مقرراتی که به پیشنهاد سازمان بورس و اوراق بهادار به تصویب رسیده، می توانند تا ۱۰ درصد سهام خود را خریداری کرده و تحت عنوان سهام خزانه، در شرکت نگهداری نمایند.

نمایندگان مجلس شورای اسلامی در لایحه رفع موانع تولید، خرید و نگهداری سهام خزانه که ناشران سهام آن را پذیرفته اند در داخل بازار بورس و بازارهای خارج از بورس را تصویب کرده اند . تصویب خرید سهام خزانه که در کل دنیا مرسوم هست یک اتفاق مثبت برای بازار سرمایه محسوب می شود. شرکت های پذیرفته شده در بورس و بازارهای خارج از بورس براساس میزان سهام شناور خود در هر یک از بازارها و براساس مقرراتی که به پیشنهاد سازمان بورس و اوراق بهادار به تصویب رسیده، می توانند تا ۱۰ درصد سهام خود را خریداری کرده و تحت عنوان سهام خزانه، در شرکت نگهداری نمایند.

کارکرد سهام خزانه چیست؟

شرکت ها مواقعی اقدام به خرید سهام خزانه می کند که قیمت سهام آنها در بازار به صورت Undervalued (زیر ارزش ذاتی) معامله شود و در دیگر مواقع، خرید سهام خزانه به دلیل جلوگیری از رقیق شدن سهام کارکنان صورت می گیرد. به این ترتیب که، بسیاری از شرکت ها از دهه ۱۹۹۰ میلادی به بعد تصمیم به ارائه سهام به کارکنان به منظور تشویق و ترغیب برای افزایش کیفیت کار کردند.

این تصمیم موجب شد برخی شرکت هایی که این سهام را ارائه می کردند نسبت به دیگر شرکت ها متمایز شده و کارکنان بیشتری نسبت به کار در این مجموعه ترغیب شوند. در این بین، شرکت هم به کارکنان جدید در بازه زمانی مشخص سهام شرکت را به قیمت پایین تر از بازار ارائه کرد تا این افراد در سود و زیان شرکت سهیم شوند. اما در مواقع بحرانی و سقوط قیمت سهم در بازارها، شرکت به منظور جلوگیری از رقیق شدن سهم کارکنان در بازار و کاهش انگیزه آنها، اقدام به خرید مجدد سهام شرکت از بازار می کند.

اهداف خرید سهام خزانه

در زیر به برخی از اهداف کلی خرید سهام خزانه اشاره گردیده است:

۱- شرکت به این جمع بندی برسد که سهام مورد نظر زیر ارزش واقعی خود در بازار داد و ستد می شود.

۲- مدیران شرکت با توجه به نقدینگی مازاد، برنامه یا انتخاب سرمایه گذاری مناسبی غیر از سهام خود شرکت نداشته باشند.

۳- برای جلوگیری از تصاحب و تملک خصمانه از سوی دیگران.

۴-دادن فرصت به سهامداران شرکت برای فروش سهام خود در شرایطی که نقدشوندگی سهام به شدت کاهش یافته باشد.

۵- برای اعطای سهام شرکت به کارکنان

البته دلایل دیگری نیز برای خزانه کردن سهام وجود دارد. هر چند قدمت سهام خزانه در ادبیات مالی دنیا کم نیست، اما از در حدود ده سال اخیر چالش زیادی برای اصلاح مقررات در کشورهای مختلف به وجود امده است. به طوری که روند اصلاح مقررات حکایت از آن دارد که اواخر دهه ۱۹۹۰ میلادی بسیاری از کشورها به تغییر مقررات خود دست زده اند. از طرفی اشتراکات در مقررات کشورها بسیار زیاد شده و حتی مقررات بسیاری از کشورها در حوزه سهام خزانه به هم نزدیک شده است. در قانون انگلستان، آمریکا و ژاپن، خرید سهام خزانه به نوعی مجاز شمرده شده است که در ادامه به آن اشاره خواهیم کرد.

معرفی انواع سهام خزانه در کشور های دیگر

جهت درک بهتر سهام خزانه، در این بخش از مقاله به شرح انواع سهام خزانه در دیگر جوامع نظیر انگلستان ، آمریکا و سهام خزانه در ایران و سایر کشور می پردازیم.

سهام خزانه در ایران

در اوایل تشکیل بورس اوراق بهادار در سال ۱۳۴۶، مدیران شرکت ملی نفت ایران به عنوان نخستین شرکت سهامی حق استفاده از این سهام را داشتند و حق این را داشتند که سهام شرکت خود را بازخرید کنند. اما بر اساس متمم قانون تجارت در فروردین ماه ۱۳۴۸ حق بازخرید سهام خزانه از شرکت ها گرفته شد. در حالی که این سهام ، برای سهامداران سودمند بود و به همین دلیل در بسیاری از کشورها، خرید آن مجاز است. ولی چون احتمال سوء استفاده از آن نیز وجود دارد در مواردی این خرید ممنوع اعلام می شود.

سهام خزانه در آمریکا

در آمریکا، شرکت ها ممکن است در موارد لازم سهام بازخرید شده را ابطال کنند و یا آن ها را در خزانه نگهداری نمایند اما اگر در خزانه نگهداری شود، نمیتوانند سود سهام دریافت کنند و همچنین حق رای هم در شرکت ندارند و یا در تحصیل استفاده می شود و فروش دوباره آن در بازار سرمایه امکان ندارد، تنها موقعی می توان سهام مذکور را فروخت که بر اساس اوراق بهادار ایالات متحده در سال ۱۹۳۳ ثبت شده باشند.

در آمریکا، شرکت ها ممکن است در موارد لازم سهام بازخرید شده را ابطال کنند و یا آن ها را در خزانه نگهداری نمایند اما اگر در خزانه نگهداری شود، نمیتوانند سود سهام دریافت کنند و همچنین حق رای هم در شرکت ندارند و یا در تحصیل استفاده می شود و فروش دوباره آن در بازار سرمایه امکان ندارد، تنها موقعی می توان سهام مذکور را فروخت که بر اساس اوراق بهادار ایالات متحده در سال ۱۹۳۳ ثبت شده باشند.

به همین دلیل و به خاطر همین قانون، سود و زیان ناشی از فروش دوباره در محاسبه شدن سود هر سهم بی تاثیر می باشد.

سهام خزانه در انگلستان

در این کشور طبق قانونی که در سال ۱۹۵۵ درباره شرکت ها نوشته شد، خرید سهام خزانه ممنوع اعلام شده بود ولی در قانونی دوباره در سال ۱۹۹۳ میلادی درج شد این حق رفع ممنوعیت خورد و مجاز اعلام شد.

در این کشور سهام بازخرید شده باید باطل شود، و تعداد سهم منتشر شده کاهش می یابد. در سال ۱۹۹۸ طبق تغییراتی که در قانون شرکت ها اعمال شد به شرکت ها این اجازه را دادند که سهام را بازخرید، نگهداری و بفروشند ولی فروش مجدد این سهام را تا ۱۰ درصد سهام منتشره شرکت اعطا شود.

در این کشور سهام بازخرید شده باید باطل شود، و تعداد سهم منتشر شده کاهش می یابد. در سال ۱۹۹۸ طبق تغییراتی که در قانون شرکت ها اعمال شد به شرکت ها این اجازه را دادند که سهام را بازخرید، نگهداری و بفروشند ولی فروش مجدد این سهام را تا ۱۰ درصد سهام منتشره شرکت اعطا شود.

سهام خزانه در دیگر کشور ها

قوانین کشورهایی همچون استرالیا ،برمودا و کوبا مانند قوانین انگلستان می باشند. در چین، بازخرید سهام توسط خود شرکت صادرکننده ممنوع می باشد مگر اینکه سهام خود را به عنوان ابطال سهام برای کاهش سرمایه ثبت شده و یا ادغام با شرکت دیگری که سهام شرکت صادرکننده را دارد، بازخرید کند.

در برخی کشور های اروپایی بعد از مشاهده سیستم سهام خزانه امریکا از میزان سخت گیری در رابطه با بازخرید کردن سهام کاسته شد. سایر کشور ها مانند سوییس قوانین منع کننده ای وجود ندارد ولی در بخش نظارت بر مبادلات و تجارت پیچیده، نظارت بسیار سخت و فعال می باشد. کره جنوبی نیز سهام خزانه مشابه به سوییس دارد ولی در جزییات قوانین تقریبا متفاوت عمل میکند.

سهام خزانه و چالش های آن

از اینکه در قانون رفع موانع تولید رقابت پذیر و ارتقای نظام مالی کشور این امکان به شرکتها داده می شود، را باید به فال نیک گرفت چرا که به مدیریت شرکت اجازه فعالیت هدفمند و با برنامه در بازار سرمایه را خواهد داد و البته باید به موارد چالشی سهام خزانه که هنوز هم در سایر کشورها محل بحث است ، توجه ویژه نمود.

در تدوین این قوانین باید به موضوعاتی از قبیل اطلاع رسانی ، نهاد یا رکن تصمیم گیر در شرکت، منبع تامین نقدینگی برای بازخرید سهام توجه ویژه داشت. به طوری که معمولا در بسیاری از کشورها به شرکت هایی که دارای نقدینگی و سوداوری مناسبی نیستند، امکان استفاده را نمی دهند. همچنین در بسیاری از حوزه های قانونی توجه به موضوع سهام شناور آزاد اهمیت دارد. حتی اعلام می شود شرکت صرفا می تواند به اندازه درصدی از سهام شناور آزاد را سهام خزانه نماید، نه اینکه درصدی از سهام منتشره یا سرمایه را سهام خزانه کند.

نکته قابل ملاحظه که در بسیاری از مقررات نیز مشترک است ، دوره زمانی بازخرید این سهام یا خزانه کردن سهام است. معمولا این دوره یا باید به تصویب مجمع برسد و یا در اختیار هیات مدیره است که باید اعلام کند چه میزان از سهام را طی چه دوره ای بازخرید خواهد کرد و معمولا انحراف از برنامه اعلامی بدون دلایل موجه جز تخلفات انضباطی ناشر خواهد بود. هم چنین پس از یک دوره بازخریدی است که به شرکتها اجازه فروش سهام خزانه شده را می دهند که این موضوع یعنی اینکه این سهام با موضوع بازارگردانی سهام کاملا متفاوت است و نباید از این دو مقوله به جای هم استفاده کرد.

عامل مهم دیگری که اثرگذار است بحث منبع تامین پول برای خرید این سهام است. شرکتی که تمکن مالی ندارد نباید بتواند سهام خود را خزانه کند و در کشورها محل تامین نقدینگی لازم را نیز مشخص میکنند. که توجه به این نکته از اهمیت بالایی برخوردار است.

نکات با اهمیت در مورد سهام خزانه

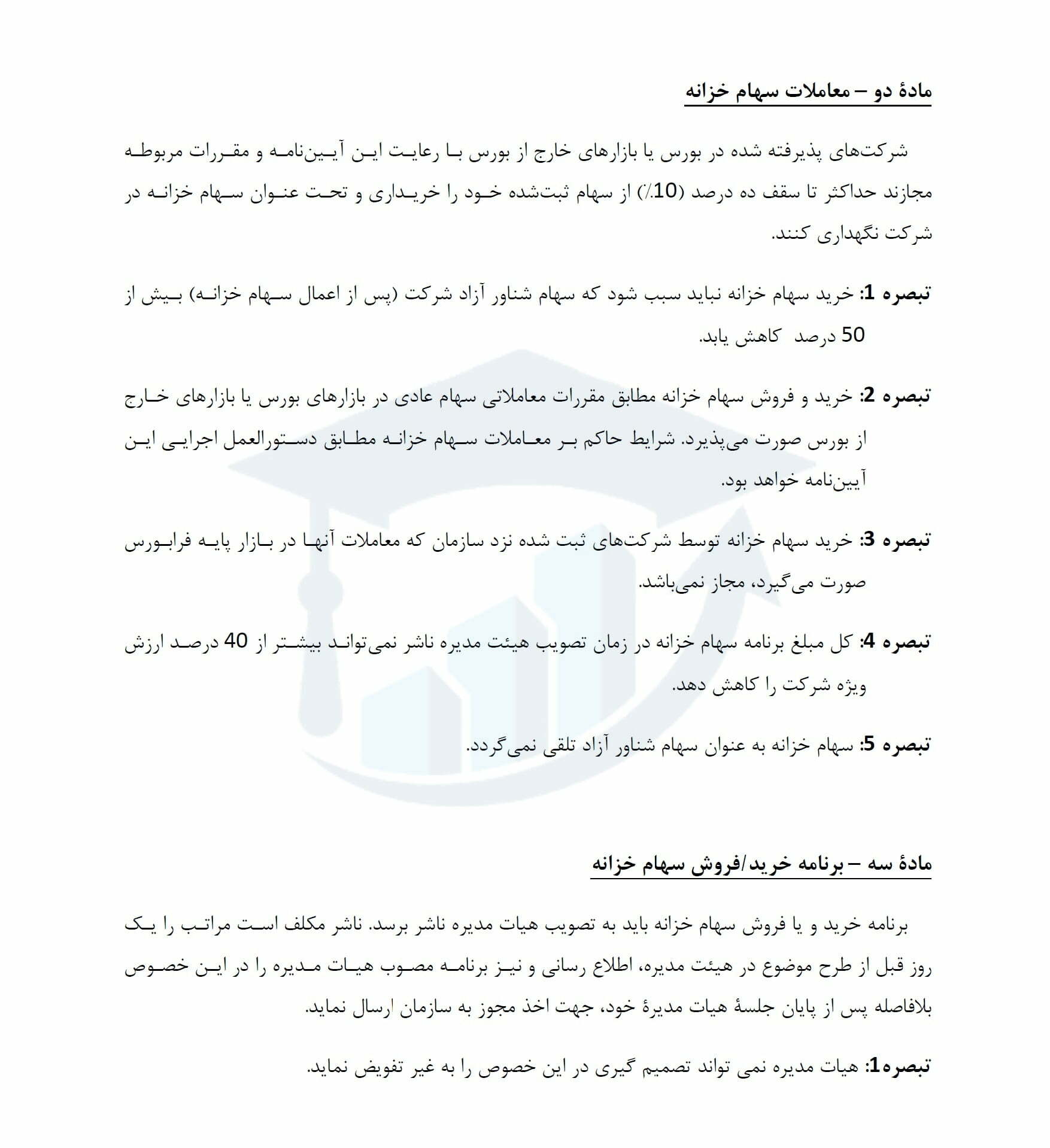

۱- شرکت های پذیرفته شده در بورس یا خارج از بورس مجازند حداکثر تا سقف ۱۰ درصد از سهام ثبت شده خود را خریداری و تحت عنوان سهام خزانه در شرکت نگهداری نمایند.

۲- خرید سهام خزانه نباید سبب شود که سهام شناور آزاد شرکت ( پس از اعمال سهام خزانه) بیش از ۵۰ درصد کاهش یابد

۳- خرید سهام خزانه توسط شرکت های ثبت شده در سازمان که معاملات آنها در بازار پایه فرابورس صورت می گیرد مجاز نمی باشد

۴- کل مبلغ برنامه سهام خزانه در زمان تصویب هیئت مدیره شرکت نمی تواند بیشتر از ۴۰ درصد ارزش ویژه شرکت را کاهش دهد.

۵- سهام خزانه به عنوان سهام شناور آزاد تلقی نمی گردد.

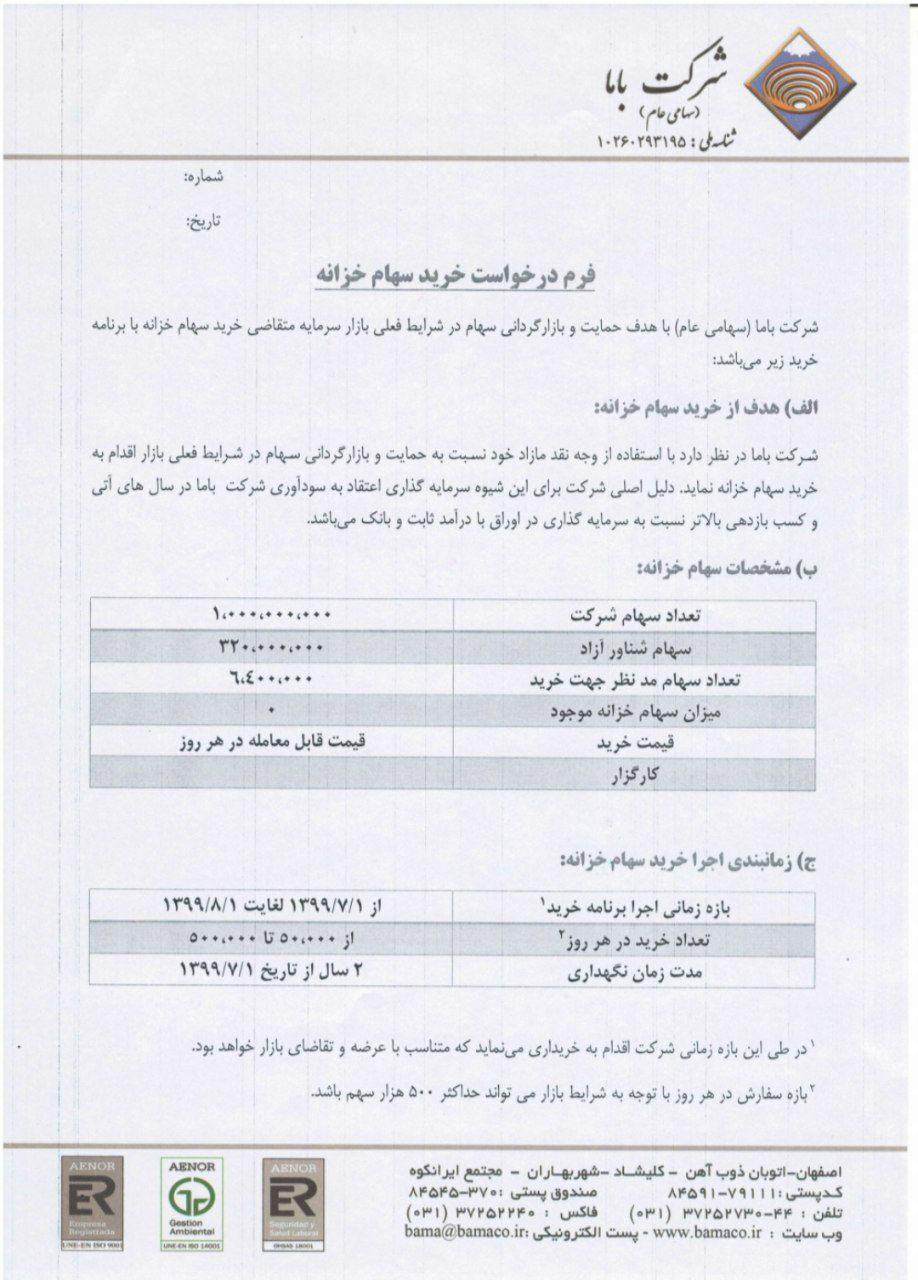

۶- خرید و فروش این سهام مطابق مقررات معاملاتی سهام عادی در بازارهای بورس یا بازارهای خارج از بورس صورت می پذیرد. برنامه خرید و فروش سهام خزانه باید به تصویب هیئت مدیره شرکت برسد و مراتب یک روز قبل از طرح موضوع در هیئت مدیره اطلاع رسانی گردد و همچنین برنامه مصوب باید بلافاصله بعد از جلسه هیئت مدیره جهت اخذ مجوز به سازمان بورس ارسال شود. مانند تصویر زیر :

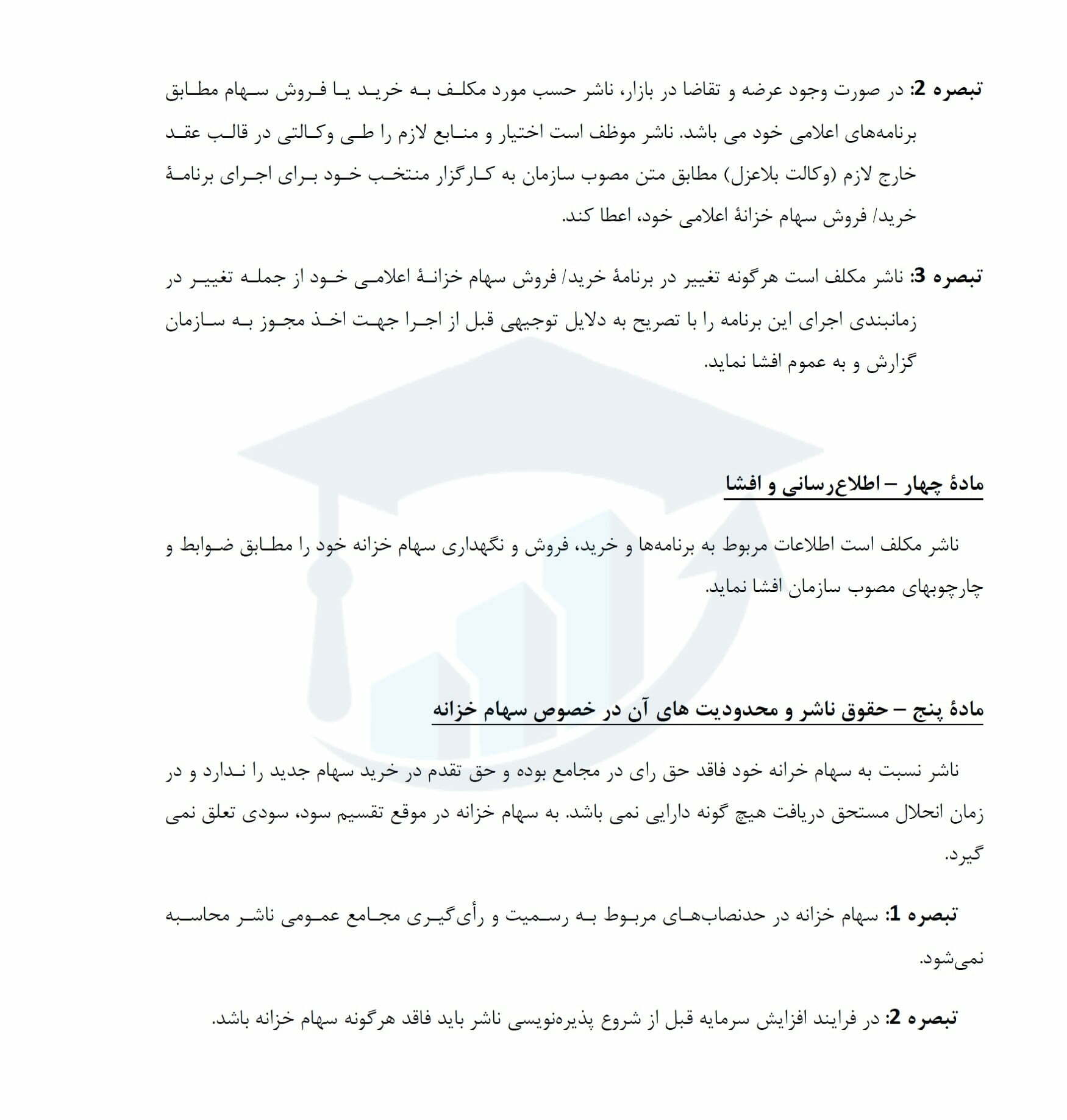

۷- شرکت نسبت به سهام خزانه خود فاقد حق رای در مجامع بوده و حق تقدم در خرید سهام جدید را ندارد.

۸- شرکت در زمان انحلال از بابت سهام خزانه مستحق دریافت هیچگونه دارایی نمی باشد.

۹- به سهام خزانه در هنگام تقسیم سود نقدی، سودی تعلق نمیگیرد.

۱۰- سهم های خزانه شده در محاسبه حدنصاب های مربوط به رسمیت یافتن و رای گیری مجامع عمومی محاسبه نمی گردد.

۱۱- در فرآیند افزایش سرمایه قبل از شروع پذیره نویسی شرکت باید فاقد هرگونه سهم خزانه شده ای باشد.

۱۲- برنامه خرید و فروش سهام خزانه منوط به اخذ مجوز کتبی از سازمان بورس می باشد

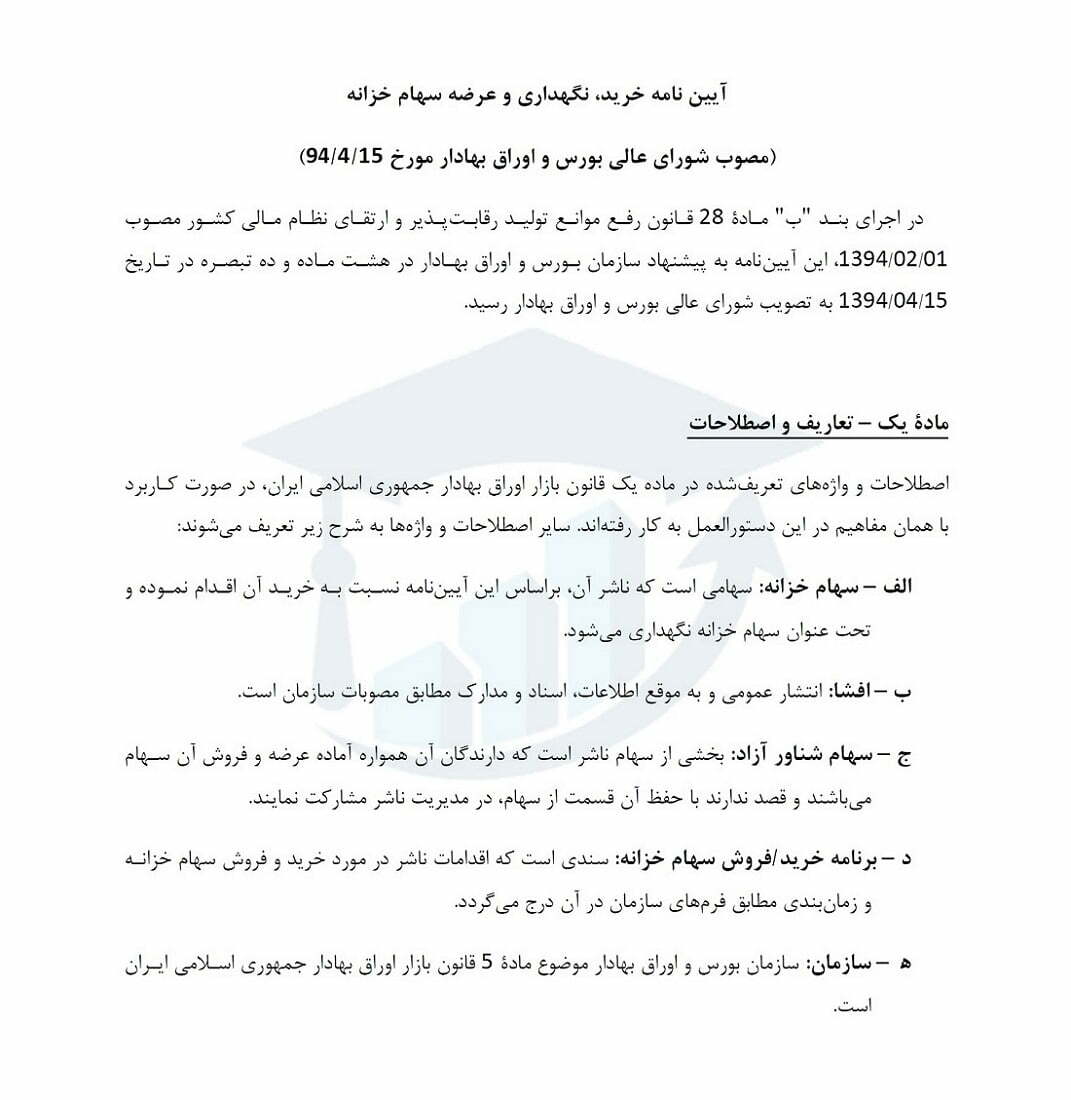

در زیر آیین نامه خرید ، نگهداری و عرضه سهام خزانه مصوب شورای عالی بورس اوراق بهادار ۱۳۹۴/۰۴/۱۵ آمده است:

خب این مقاله هم به پایان رسید. اگر این نوشته برای شما مفید بوده است حتما در بالای همین صفحه به این مطلب رای دهید و در قسمت نظرات ما را از دیدگاه های خود آگاه نمایید. باتشکر از شما

4 دیدگاه

به گفتگوی ما بپیوندید و دیدگاه خود را با ما در میان بگذارید.

مقاله کاملی بود تشکر از زحمتتون

خواهش میکنم. ممنونیم از اظهار نظرتون

سلام خدمت شما. خواستم تشکر کنم بابت این مطلب که خیلی خیلی عالی و کاربردی و کامل بود. موفق باشید

خواهش میکنم. موفق باشید